Запас финансовой прочности 2. Запас финансовой прочности: насколько крепко предприятие держится на рынке? Расчет показателя финансовой прочности

Запас финансовой прочности - это экономический показатель, демонстрирующий устойчивость предприятия к сокращению производства. Данное значение показывает, на какой объем можно снизить темпы выпуска новой продукции, не понеся при этом убытков.

Показатель выражается в виде отношения разности между объемом реализации, существующим в определенный момент времени, и объемом реализации, который будет у компании в точке безубыточности. Итоговое значение данных вычислений представляется в процентах. Естественно, что чем выше показатель, отражающий финансовую прочность, тем стабильнее положение предприятия и тем меньше для него риск возникновения экономических потерь.

Наибольшее влияние на данное значение оказывает размер существующих затрат. Чем они выше, тем меньше, в текущий момент времени, а также в обозримой перспективе, запас финансовой прочности и наоборот. Наибольший эффект оказывает снижение существующих постоянных затрат.

В реальной экономической практике отмечено существование трех ситуаций, которые определяют величину прибыли и, соответственно, запас финансовой прочности:

- Первая ситуация отражает момент, когда предприятие достигает состояния, именующегося точкой безубыточности, то есть производство полностью совпадает с реализацией. В таком случае не происходит корректировка существующего запаса финансовой прочности и прибыли, так что показатель остается без изменений.

- Вторая ситуация - это когда компания производит больше, чем реализовывает. Это негативно влияет на запас финансовой прочности, так как избыток продукции ведет к появлению недополученной прибыли. Для выхода из такого состояния потребуется тщательное и долгосрочное планирование объемов производства, в сочетании с анализом спроса.

- Третий случай - объем реализации товара выше, чем объем производства. В такой ситуации наблюдается рост прибыли и, в связи с этим, финансовой прочности. Но обратной стороной медали является увеличение зависимости от существующих контрагентов, так что улучшение ситуации будет мнимым. Получается, что если резко изменится объем запасов, то проявится особая форма финансовой неустойчивости, именуемая скрытой.

Для произведения полноценной оценки существующего запаса финансовой прочности, потребуется не только произвести расчет по приведенной формуле, но и проанализировать различные аспекты экономической деятельности. В первую очередь следует выяснить, какое влияние оказывает разность между существующими показателями объема продаж и производства, а также учесть существующий показатель увеличения количества товарно-материальных запасов. В зависимости от получившихся результатов, будет производиться корректировка запаса финансовой прочности.

На практике, если данный показатель выше 10%, то фирма считается весьма устойчивой. Такая компания способна выдержать изменения в объемах реализации и производства товаров без каких-либо экономических убытков.

Определение запаса финансовой прочности.

Решение.

Решение.

Решение.

Точку безубыточности в натуральном выражении и стоимостном выражении.

Пример. Величина постоянных затрат на выпуск и реализацию продукции составляет 1,2 млн. руб., цена единицы продукции - 135 руб. Плановый размер переменных затрат на единицу продукции равен 50 руб.

Определите:

Подставим данные в формулу, приведенную выше:

ОПmin = 1 200 000 / (135 - 50) = 14 118 ед.

Выручка min = ОП min × Цена = 14 118 × 135 = 1 905 930 руб.

2) минимальный объем реализации продукции в натуральном выражении для получения прибыли в 100 000 руб.

ОП = (ПтЗ + Плановая Прибыль) / (Цена - ПрЗ на ед.)

ОП = (1 200 000 + 100 000) / (135 - 50) = 15 294 ед.

3) минимальный объем реализации продукции в натуральном выражении для получения рентабельности продаж в 20%.

В данном случае базовая формула, используемая для расчета точки безубыточности, несколько трансформируется:

ОП = ПтЗ / (Цена - Рентабельность продаж × Цена - ПрЗ на ед.)

ОП = 1200 000 / (135 - 20% × 135 - 50) = 1200 000 / 58 = 20690 ед.

Для торговых предприятий расчет точки безубыточности проводится по следующей формуле:

ОП min = ПтЗ / Маржа (в % от отпускной цены),

где ОПmin - точка безубыточности в стоимостном выражении;

ПтЗ - постоянные затраты, необходимые для деятельности предприятия.

Запас финансовой прочности - это величина, показывающая, насколько предприятие может позволить себе сократить объем продаж продукции, не неся при этом убытков.

Запас финансовой прочности = (ОПплан - ОПmin) / ОПплан,

где ОПmin - точка безубыточности;

ОПплан - плановый объем продаж.

Чем больше запас финансовой прочности, тем прочнее финансовое положение организации и тем меньше риск потерь для нее.

Пример. Определите запас финансовой прочности, если плановый объем продаж составил 1200 тыс. руб., постоянные затраты равны 100 тыс. руб., средняя маржа (в % от отпускных цен) - 10%. Отпускная цена единицы продукции - 1100 руб.

Рассчитаем точку безубыточности:

ОП min = 100 тыс. руб. / 0,1 = 1 000 тыс. руб.

Запас финансовой прочности = (1200 тыс. руб. - 1000 тыс. руб.) / 1200 тыс. руб. = 0,167 или 16,7%

Таким образом, предприятие не понесет убытков, если выручка упадет максимум на 16,7%.

- Оценка финансового состояния предприятия

Анализ финансового состояния предприятия по данным бухгалтерской отчетности может осуществляться я с различной степенью детализации. Можно выделить два вида анализа: экспресс-анализ и углубленный анализ.

1. При экспресс анализе аналитик предполагает получить лишь самое общее представление о предприятии. Цель такого анализа получить простой оценки финансового благополучия и динамики развития предприятия. , включает в себя просмотр отчетов по формальным признакам – правильности заполнения отчетных форм, соответствия итогов, проверку контрольных соотношений между статьями отчетности, ознакомление с аудиторским заключением. Выявлении «больных» статей - наличие убытков, просроченных кредитов и займов, просроченная кредиторская и дебиторская задолженности.

2. Углубленный анализ позволяет получить представление о следующих сторонах предприятия:

· Имущественное положение;

· Ликвидность и платежеспособность;

· Финансовая устойчивость;

· Деловая активность;

· Прибыль и рентабельность;

Ликвидность активов предприятия - способность активов трансформироваться в денежные средства, а степень ликвидности определяется продолжительностью временного периода, в течение которого трансформация может быть осуществлена.

Чем меньше требуется времени, чтобы данный вид активов обрел денежную форму, тем выше его ликвидность.

Ликвидность предприятия - это способность в срок и полностью рассчитаться по своим обязательствам.

Понятие платежеспособности является близким к ликвидности, однако говорить о тождественности указанных определений не всегда корректно.

Платежеспособность предприятия - способность своевременно производить платежи по своим срочным обязательствам.

Расчет относительных показателей для оценки ликвидности и платежеспособности предприятия

Запас финансовой прочности - это разница между фактическим объемом продаж и объемом продаж, соответствующим точке безубыточности.

Определение и анализ запаса финансовой прочности производится в программе ФинЭкАнализ в блоке Анализ движения денежных средств .

Запас финансовой прочности формула

Запас финансовой прочности показывает , насколько предприятие может сократить объем продаж, прежде чем понесет убытки.

Страница была полезной?

Еще найдено про запас финансовой прочности

- Использование операционного рычага для определения финансовой устойчивости и риска На основе приведенных показателей рассчитаем прибыль порог рентабельности запас финансовой прочности и силу воздействия операционного рычага Нижняя граница рентабельности предприятия характеризуется точкой безубыточности

- Многопродуктовая точка безубыточности Рис 1. Графический способ определения многопродуктовой точки безубыточности Запас финансовой прочности 17 400 12 104 5 296 тыс руб Результаты расчетов представлены в

- Маржинальный анализ в планировании хозяйственной деятельности Традиционно считается если запас финансовой прочности у предприятия меньше 10% производственный риск является высоким Следовательно операционный леверидж должен

- Управление ассортиментом и прибылью на основе маржинального анализа Сравним безубыточный объем продаж с фактический и определим запас финансовой прочности предприятия в кг и тыс руб Таблица 5. Расчет запаса финансовой прочности

- Анализ безубыточности производственного процесса предприятия Точка безубыточности тыс руб 355,2 195,8 52,1 49,7 36,1 689 Запас финансовой прочности кг 519,8 566,7 268,6 119 94,5 3925 Запас финансовой прочности тыс руб

- Финансовая безопасность компании: аналитический аспект Приведем обоснование их включения Запас финансовой прочности ЗФП равен разнице между фактическим объемом продаж Вфакт и критическим Вкр Он

- Маржинальный анализ финансовых результатов от продажи продукции в ОАО «Чишминское» республики Башкортостан Критическая точка объема продаж п 5 п 4 3212530,0 3062022,0 3203413,0 -9 118,0 7.Запас финансовой прочности п 1-п б 2 241 067,0 3 794 348,0 3 744 393,0

- Формирование производственной программы машиностроительного предприятия на основе операционного анализа Величина обратная силе воздействия операционного рычага представляет собой запас финансовой прочности Он находится также как разница между выручкой от реализации и порогом рентабельности

- Эффект операционного рычага в системе маржинального анализа ЗФП запас финансовой прочности ПР порог рентабельности ОР операционный рычаг П эксплуатационная прибыль Р эксплуатационные расходы

- Финансовый потенциал предприятия: понятие, сущность, методы измерения Эти потоки являются подсистемами финансовой системы предприятия причем цели каждой из них как правило совпадают с общей целью финансовой системы рост финансового потенциала развитие предприятия рост устойчивости финансовой системы и др Финансовый потенциал предприятия создаваемый в Финансовый потенциал предприятия создаваемый в процессе формирования финансовых ресурсов за счет доходов предприятия можно измерять общеизвестным показателем - запасом финансовой прочности но с некоторым уточнением его экономической интерпретации Запас финансовой прочности может быть

- Повышение результативности предпринимательской деятельности машиностроительных предприятий региона на основе операционного анализа прибыли Основными элементами операционного анализа выступают пороговые значения показателей деятельности предприятия критический объем производства точка безубыточности порог рентабельности отношение постоянных расходов к доле маржинального дохода в выручке от продаж запас финансовой прочности разница между выручкой от продаж и порогом рентабельности Для предприятия очень важен

- Сопряженный эффект операционно-финансового левериджа в управлении финансовым состоянием организации Чтобы определить запас финансовой прочности АО Тандер необходимо рассчитать порог рентабельности Данный показатель нужен для того чтобы

- Операционный, финансовый и налоговый леверидж: трактовка и соотношение Традиционно считается что запас финансовой прочности должен быть более 10% следовательно операционный леверидж должен быть ограничен 10, в

- Методика анализа финансовых результатов производственного предприятия по данным бухгалтерской отчетности Выручка безубыточная 1167197 467134 - 700063 10 Запас финансовой прочности Сумма запаса финансовой прочности Выручка фактическая % 28,1 14,8 - 13,3 Если

- Особенности анализа консолидированной отчетности (на примере анализа показателей финансового рычага) Результаты расчета критического объема продаж и запаса финансовой надежности приведены в табл 6. Критический объем продаж рассчитан для чистой прибыли с учетом... Критический объем продаж для прибыли контролирующих акционеров несколько выше поскольку он должен обеспечить покрытие не только постоянных операционных расходов и процентных платежей по заемному капиталу но также и расходов на квазисобственный капитал Запас финансовой надежности который и так достаточно велик увеличивается в связи с увеличением прибыли корпорации Запас финансовой прочности для чистой прибыли % 92,17 95,37 Запас финансовой прочности для чистой прибыли контролирующих акционеров

- Аналитические обоснования механизма применения скидок при расчетах с дебиторами Также не следует забывать про действие операционного рычага чем больше запас финансовой прочности тем медленнее темп роста рентабельности Таким образом скидка является довольно привлекательным способом

- Расчет точки безубыточности с использованием данных аналитического учета Точка безубыточности п 3 п 11 194923.08 227030.43 32107 13 Запас финансовой прочности % п 4 п 12 х 100-100 75.85% 86% 10.15% 14. Операционный

- Направления анализа финансового состояния организации применительно к целям управления и потребностям пользователей Такой анализ позволяет решить следующие управленческие задачи определить минимально допустимый объем продаж при котором будут покрываться все затраты связанные с осуществлением основной деятельности фирмы установить запас финансовой прочности компании и ее привлекательность на рынке товаров и услуг выявить факторы влияющие

- Исследование проблем недоинвестирования и переинвестирования российских компаний в зависимости от стадии их жизненного цикла Отраслевые отличия могут существовать и для уровня нераспределенной прибыли в общих активах - в каких-то отраслях компании выгодно иметь запас финансовой прочности если их операционные показатели эолатильны или сильно зависят от рыночной конъюнктуры и

- Обоснование управленческих решений на основе маржинального анализа Превышением фактической выручки от продажи над порогом рентабельности определяется запас финансовой прочности предприятия 3 Рассмотрим методику маржинального анализа по данным выпуска продукции предприятия ООО

Запас финансовой прочности предприятия – это разница между достигнутой фактической выручкой от реализации и порогом рентабельности. Определяется по формуле:

ЗФП=ВР-ПР,

где ЗФП – запас финансовой прочности,

ВР – выручка от реализации,

ПР – порог рентабельности.

Запас финансовой прочности, или кромка безопасности, показывает, насколько можно сокращать производство продукции, не неся при этом убытков.

Чем выше показатель финансовой прочности, тем меньше риск потерь для предприятия.

Полная и всесторонняя оценка риска имеет принципиальное значение при принятии финансовых решений, поэтому в западном финансовом менеджменте разработаны многочисленные методы, позволяющие с помощью математического аппарата просчитать последствия предпринимаемых мер.

2. Анализ и оценка показателей рентабельности предприятия оао «конструкторское бюро луч»

2.1. Расчет показателей рентабельности предприятия

Показатели рентабельности характеризуют эффективность работы предприятия в целом, доходность различных уровней направлений деятельности (производственной, коммерческой, инвестиционной и т.д.). Они более полно, чем прибыль, отражают окончательные результаты хозяйствования, т.к. их величина показывает соотношение эффекта с наличными и потребленными ресурсами. Показатели рентабельности используют, как инструмент в инвестиционной политике и ценообразовании.

Поскольку получение прибыли является обязательным условием коммерческой деятельности, а финансовая устойчивость предприятия в значительной мере определяется размером полученной прибыли, анализ финансовых результатов становится весьма актуальным.

1.Анализ рентабельности

Анализ рентабельности предприятия осуществляется путем расчета и анализа коэффициентов рентабельности в динамике (таблица 1).

1. Рентабельность активов рассчитывается по формуле:

Р акт = П н/о / СА,

П н/о – прибыль до налогообложения;

СА – средняя за период стоимость активов

Р акт. 2009 = 5384 / ((1775251 + 2286934) / 2) * 100% = 0,265%

Р акт. 2010 = 9987 / ((2286934 + 2147871) / 2) * 100% = 0,450%

2. Рентабельность собственного капитала рассчитывается по формуле:

Р ск = ЧП / СК,

ЧП – чистая прибыль;

СК – средняя за период величина собственного капитала.

Р ск 2009 = 722 / ((182560 + 199293) / 2) * 100% = 2,819%

Р ск 2010 = 5584 / ((199293+ 287477) / 2) * 100% = 2,294%

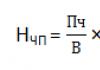

3. Рентабельность продаж рассчитывается по формуле:

Р продаж = ПП / В,

ПП – прибыль от продаж;

В – выручка от реализации.

Р продаж 2009 = 44771 / 416376 * 100% = 10,752%

Р продаж 2010 = 50675 / 529792 * 100% = 9,565%

Таблица 1. Показатели рентабельности

Проведя анализ рентабельности, можно заметить, что показатели рентабельности активов и увеличились, а показатели собственного капитала уменьшились.

Показатель рентабельности продаж уменьшился. Это связано, прежде всего, с тем, что прибыль от продаж в отчётном периоде значительно сократилась. При этом увеличилась себестоимость, а выручка от реализации, наоборот, уменьшилась. В данной ситуации можно предположить, что на предприятии имело место снижение цены на продукцию.

Как начало ведения бизнеса, так и его постоянное развитие требуют проведения систематического экономического анализа. Анализ хозяйственной деятельности предприятия предполагает ведение бухгалтерского учета и составление на его основе различных отчетов, но это скорее относится к количественным методам анализа. Говоря о качественных методах диагностики состояния предприятия, прежде всего, следует упомянуть о таком инструменте, как расчет различных коэффициентов. Сегодня в статье речь пойдет о коэффициенте запаса финансовой прочности . Мы постараемся пояснить сущность этого показателя, приведем формулу для его расчёта и определим роль этого коэффициента при проведении бизнес-планирования.

Что показывает коэффициент запаса финансовой прочности

Запас финансовой прочности — это величина, которая демонстрирует разницу между фактически имеющимся объёмом выпускаемой (реализуемой) продукции и объемом выпуска, который соответствует точке безубыточности.

Этот показатель, по сути, показывает тот предельно допустимый предел, на величину которого возможно сокращение выпуска товаров и услуг, которое при этом может привести к пределу безубыточного производства и при продолжении сокращения — к убыточности предприятия. Таким образом, запас финансовой прочности является показателем некой «страховки» предприятия — то есть того, на сколько далеко предприятие находится от убыточного уровня.

Как и любой другой финансовый коэффициент, запас финансовой прочности будет более «показательным» и информативным, если будет рассчитываться в комплексе с такими параметрами, как:

— точка безубыточности;

— коэффициент рентабельности;

— плечо финансового рычага;

— коэффициент финансовой устойчивости и др.

Формула для расчета запаса финансовой прочности

Запас финансовой прочности может быть рассчитан как в абсолютном (стоимостном), так и в относительном (процентном) выражении. Но главное, что в отличие от других показателей формула для расчета запаса финансовой прочности является довольно стандартизированной и выглядит следующим образом:

ЗФП (в абсолютном выражении) = (Выручка от продаж — Объём реализации в точке безубыточности);

ЗФП (в относительном выражении) = (Выручка от продаж — Объём реализации в точке безубыточности) / Выручка от продаж.

Представленные формулы могут быть рассчитаны в денежном и в натуральном выражении. Денежное выражение представляет собой расчет в рублях, тысячах рублей и т.д., или в другой валюте. Натуральное выражение предполагает расчет в штуках, килограммах, тоннах, литрат, квадратных метрах и т.д., то есть абстрагируясь от влияния ценового фактора.

Запас финансовой прочности — формула в процентах

ЗФП = ((Выручка от продаж — Объем реализации в точке безубыточности)/ Выручка от продаж) * 100%.

Относительные (в процентах) величины в отличие от абсолютных (в штуках, килограммах, рублях и т.д.) являются более удобными для анализа, поскольку позволяют сравнивать различные коэффициенты между собой. Но иногда расчет относительных величин, в частности запаса финансовой прочности , может быть и не целесообразным.

Для того, чтобы правильно определить, по какой формуле и в каком выражении рассчитать коэффициент запаса финансовой прочности , советуем скачать готовый бизнес-план предприятия, схожего с вашим по виду деятельности и рынку сбыта. Ориентация на такой шаблон поможет вам учесть все необходимые разделы и параграфы.

Пример расчета запаса финансовой прочности

Масштабы расчета коэффициента фин. прочности и точки безубыточности будут зависеть от специфики каждого конкретного предприятия. Далее рассмотрим условный пример расчета данного показателя.

Прежде чем проводить какой-либо анализ нужно определить величину:

- постоянных затрат на единицу продукции (FC);

- переменных затрат на единицу продукции (VC);

- цену, по которой товар продается на рынке (P).

Допустим, в рассматриваемом примере названные единицы будут равны:

Пусть в нашем условном примере названные величины будут равны:

TVC = 80 руб.

TC = 140 руб.

TR = 240 руб.

I (TR — TC) = 100 руб.

Точка безубыточности = FC * TR / (TR — TVC) = 90*240 / (240 — 80) = 135 руб.

Запас финансовой прочности = TR — Точка безубыточности = 240 — 135 = 105 руб.

Таким образом, рассчитанный в денежной выражении пример показывает, что:

- точка безубыточности будет достигаться при объеме производства 135 руб.,

- а запас финансовой прочности составляет 105 рублей.

Способы корректировки запаса финансовой прочности

Понятно, что недостаточно просто рассчитать какой-либо показатель. Нужно еще найти или придумать методы управления им. Так, если в результате расчетов вы получили низкое значение запаса финансовой прочности , то следующим шагом будет разработка мер по улучшению ситуации.

Во-первых, дополнительным источником улучшения финансовых результатов компании можно назвать самый очевидный способ — это попросту увеличение продаж. Даже имея небольшую маржу с единицы продукции, можно получить неплохой доход из-за большого оборота (совокупного увеличения дохода) и появления эффекта масштаба.

Вообще, эффект масштаба — это один из главных косвенных источников повышения эффективности деятельности предприятия и увеличения его доходности. Связан он и с точкой безубыточности, определяющей запас фин.прочности. Как известно, с увеличением объема производства постоянные расходы в себестоимости единицы продукции имеют тенденцию к уменьшению, так сказать, «растягиваются». Эта тенденция получила название эффекта масштаба. При этом точка безубыточности показывает, каким минимальным должен быть выпуск чтобы хотя бы минимально покрыть все расходы производства. Именно этот безубыточный уровень становится, можно сказать, отправной точкой для получения в будущем эффекта масштаба.

Дополнительным источником финансирования может стать участие в аукционах на выполнение работ, в госзакупках и тендерах. Временные затраты на маркетинг могут стать катализатором гораздо большей величины доходов.

Конечно, не обойтись и без управления расходов. Их оптимизация (если это еще возможно) позволит снизить себестоимость, что увеличит прибыль предприятия. Особенно это касается переменных расходов. Но “манипуляции” с постоянными расходами — это также хороший инструмент повышения запаса финансовой прочности предприятия. В этих целях можно провести оптимизацию заработной платы, а также пересмотрев производственную программу. Иногда приобретение инновационного оборудования с высокой отдачей также может существенно улучшить не только производственные, но и финансовые показатели.

Запас прочности также использует при исследования которых очень обширны.

В бизнес-плане запас финансовой прочности определяется как

Составление бизнес-плана предполагает большой перечень мероприятий по анализу рынка и конкурентоспособности проекта/продукта, разработке производственной программы, инвестиционному планированию, прогнозированию будущих финансовых результатов. Одной из составляющих такого прогнозирования является определения запаса финансовой прочности .

Расчету коэффициента финансовой прочности обязательно должен предшествовать расчет точки безубыточности. Это еще раз подтверждает необходимость комплексной оценки и встраивания любого коэффициента в общую структуру бизнес-плана.

Также отметим, что запас финансовой прочности можно назвать более объективным параметром, чем точку безубыточности. Например, точки безубыточности маленького магазина и большого супермаркета могут отличаться в тысячи раз, и только запас финансовой прочности покажет какое из предприятий более устойчиво.

Выбирая вариант для реализации своего бизнеса, обратите внимание на такой вариант, как . Это интересная идея для бизнеса, которая может вам понравиться.

Подводя итог

Резюмируя вышесказанное, стоит отметить, что как старт какого-либо проекта, так и его последующее развитие требуют особого внимания не только к непосредственно производственным процессам и маркетинговой стратегии, но и к ведению учета и анализу финансово-экономических показателей. При этом такой анализ включает в себя широкий спектр направлений — это и определение рентабельности деятельности предприятия, и анализ ликвидности его активов, и, конечно, диагностика его стабильности и устойчивости. Для определения последней из названных характеристик деятельности предприятия как раз-таки используется коэффициент запаса финансовой прочности .

Более того, расчет всех названных коэффициентов и показателей важен еще на этапе планирования. В данном случае речь будет идти о потенциальном запасе финансовой прочности , то есть — способности предприятия находится в определенной степени “защищенности” от убыточного уровня. Если вы настроены самостоятельно заняться разработкой бизнес-плана будущего проекта, то советуем для облегчения этого процесса скачать готовый образец бизнес-плана в интернете, что поможет правильно встроить финансовый раздел в общую структуру бизнес-плана. Также есть возможность заказать разработку такого документа, обратившись к специалистам в сфере бизнес-планирования, которые пропишут всех необходимые разделы с учетом особенностей вашего бизнеса.