Расходы на рекламу. Рекламные расходы: считаем норматив. Применение вычета по НДС (Журбицкий О.) Норма рекламных расходов

Рекламные расходы: считаем норматив. Применение вычета по НДС (Журбицкий О.)

Дата размещения статьи: 17.06.2015

Расходы на рекламу - это объективная необходимость для большинства организаций. При этом помимо общих правил отнесения расходов для целей налогообложения расходы на рекламу также подлежат нормированию. Какие рекламные расходы нормируются, какие - нет, как рассчитать норматив - эти вопросы рассмотрим в данной статье.

Налоговое законодательство определяет рекламные расходы как прочие расходы, связанные с производством и (или) реализацией (ст. 264 НК РФ), и включает следующие расходы на рекламу (пп. 28 п. 1 ст. 264 НК РФ):

- производимых (приобретенных) и (или) реализуемых товаров (работ, услуг);

- деятельности налогоплательщика;

- товарного знака и знака обслуживания;

- участия в выставках и ярмарках.

Дополнительные условия отнесения расходов на рекламу в налоговом учете и их детализация установлены положениями п. 4 ст. 264 НК РФ.

При этом необходимо отметить, что рекламные расходы могут учитывать в целях налогообложения как организации на общей системе налогообложения (при исчислении налога на прибыль), так и организации, применяющие упрощенную систему (при расчете единого налога (пп. 20 п. 1 ст. 346.16 НК РФ)).

Однако на практике часто возникают сложные ситуации, когда возникает вопрос: можно ли отнести те или иные расходы к рекламным.

Для ответа на эти вопросы необходимо уточнить само понятие рекламы. Итак, рекламой признается информация, распространенная любым способом, в любой форме и с использованием любых средств, адресованная неопределенному кругу лиц и направленная на привлечение внимания к объекту рекламирования, формирование или поддержание интереса к нему и его продвижение на рынке (п. 1 ст. 3 Федерального закона от 13.03.2006 N 38-ФЗ (ред. от 08.03.2015) "О рекламе"). Следовательно, можно выделить два главных критерия рекламы:

- реклама - это информация об объекте рекламирования (товаре, средстве индивидуализации организации и др.);

- реклама направлена неопределенному кругу лиц. При этом под неопределенным кругом лиц понимаются те лица, которые не могут быть заранее определены в качестве получателя рекламной информации (Письма ФАС России от 05.04.2007 N АЦ/4624, от 30.10.2006 N АК/18658, от 23.01.2006 N АК/582).

Таким образом, не все расходы, направленные на продвижение товаров (услуг), а также самой организации, можно отнести к рекламным расходам.

Все расходы на рекламу налоговое законодательство разделяет на два вида: нормируемые и ненормируемые. От этого зависит, сможет ли организация учесть всю сумму расходов на рекламу при исчислении налога на прибыль или вправе учесть только их часть в соответствии с нормативом.

Отметим, что налоговым законодательством установлен "закрытый" перечень ненормируемых расходов на рекламу (абз. 2 - 4 п. 4 ст. 264 НК РФ). К ним относятся:

- расходы на рекламные мероприятия через СМИ (в том числе объявления в печати, передача по радио и телевидению), информационно-телекоммуникационные сети, при кино- и видеообслуживании;

- расходы на световую и иную наружную рекламу, включая изготовление рекламных стендов и рекламных щитов;

- расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о реализуемых товарах, выполняемых работах, оказываемых услугах, товарных знаках и знаках обслуживания, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

При этом необходимо отметить важный момент. Если организация осуществляет ненормируемые рекламные расходы, она не может всегда единовременно учитывать данные расходы в налоговом учете, например расходы на рекламный видеоролик. В налоговом учете рекламный видеоролик со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 40 тыс. руб. признается амортизируемым имуществом (п. 1 ст. 256 НК РФ). Следовательно, если имущество или объекты интеллектуальной собственности относятся к амортизируемому имуществу, то организация списывает расходы на рекламу через начисленные амортизационные отчисления (Письмо Минфина России от 23.03.2015 N 03-03-06/1/15750).

К нормируемым рекламным расходам относятся (абз. 5 п. 4 ст. 264 НК РФ):

- расходы на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний;

- расходы на иные виды рекламы, не относящиеся к ненормируемым рекламным расходам.

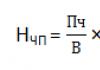

Таким образом, перечень нормируемых расходов на рекламу является открытым. Данные расходы учитываются при исчислении налога на прибыль, если они не превысили норматив: один процент выручки от реализации за отчетный (налоговый) период.

Для того чтобы правильно рассчитать норматив расходов на рекламу, необходимо вначале определить размер базы для расчета: сумму выручки от реализации товаров (работ, услуг). При этом выручка от реализации включает выручку от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручку от реализации имущественных прав. Выручка от реализации рассчитывается с учетом всех поступлений за реализованные товары (работы, услуги) или имущественные права, выраженных как в денежной, так и натуральной формах (п. п. 1, 2 ст. 249 НК РФ).

При определении доходов из них исключаются суммы налогов, предъявленные покупателю в соответствии с налоговым законодательством (НДС и акцизы). Следовательно, при расчете норматива рекламных расходов выручка от реализации учитывается также без НДС и акцизов (Письмо Минфина России от 07.06.2005 N 03-03-01-04/1/310).

Необходимо отметить также следующий момент. При определении выручки от реализации для расчета норматива расходов на рекламу в нее не включаются доходы в виде процентов по выданным займам, так как они относятся к внереализационным доходам (Письмо Минфина России от 21.04.2014 N 03-03-06/1/18216).

Особенности расчета норматива организациями-упрощенцами

По общим правилам организации, применяющие УСН, учитывают рекламные расходы в порядке, предусмотренном для расчета налога на прибыль (п. 2 ст. 346.16 НК РФ). Однако, в связи с тем что применение УСН предполагает признания доходов и расходов организациями по кассовому методу, при расчете норматива расходов на рекламу возникают некоторые особенности.

Так, суммы предварительной оплаты (авансы), полученные в счет поставки товаров (выполнения работ, оказания услуг), учитываются в составе доходов от реализации при определении налоговой базы в отчетном (налоговом) периоде их получения. В случае возврата организацией полученных от покупателей (заказчиков) авансов на возвращаемую сумму уменьшаются доходы того налогового (отчетного) периода, в котором произведен возврат (п. 1 ст. 346.17 НК РФ).

Таким образом, организации, применяющие УСН, при расчете норматива расходов на рекламу в составе доходов от реализации учитывают суммы авансов, полученные от покупателей. А как быть с нормативом, если происходит возврат ранее полученных авансов? При возврате, например, в 2015 г. авансов, полученных от покупателей (заказчиков) в 2014 г., норматив для рекламных расходов в 2015 г. должен быть равен одному проценту от суммы дохода от реализации (с учетом уменьшения его на сумму возвращенного аванса). При этом перерасчет размера указанного норматива за 2014 г. в данном случае не производится (Письмо Минфина России от 11.02.2015 N 03-11-06/2/5832).

Порядок вычета НДС

Каким образом применять вычет по НДС по расходам, связанным с рекламой? Этот вопрос долгое время оставался спорным: Минфин настаивал на том, что суммы НДС по расходам, нормируемым для целей налога на прибыль организаций, принимаются к вычету не в полном размере, а в размере соответственно нормативу (Письмо Минфина России от 13.03.2012 N 03-07-11/68).

Вместе с этим Президиум ВАС РФ занимал противоположную позицию и подчеркивал, что нормирование вычетов сумм НДС относится только к расходам на командировки и представительские расходы и не относится к рекламным расходам (Постановление Президиума ВАС РФ от 06.07.2010 N 2604/10).

В настоящее время этот вопрос можно считать однозначным. Дело в том, что с 1 января 2015 г. вступила в силу новая редакция п. 7 ст. 171 НК РФ. Положение о том, что в случае, если расходы принимаются для целей исчисления налога на прибыль по нормативам, суммы НДС по таким расходам подлежат вычету в размере, соответствующем указанным нормам, утратило силу.

Таким образом, с 1 января 2015 г. вычет по НДС по рекламным расходам можно принимать в полном размере независимо от норматива. Безусловно, данную новацию можно признать позитивной для налогоплательщиков.

Однако, эта статья расходов оказывается самой спорной с точки зрения налогообложения (базы налога на прибыль). Не каждое явление, считаемое обывателями рекламой, является таковой с юридической точки зрения. Кроме того, нужно принять во внимание важный критерий правомерности учета трат для налоговых целей – нормируемость расходов.

Рассмотрим, как отражается понятие нормы на рекламные расходы в бухгалтерском и налоговом учете.

Законодательно определенные признаки рекламы

Рекламная деятельность предпринимателей регулируется федеральным законодательством – Федеральным законом «О рекламе» от 13 марта 2006 года № 38. Там дано определение рекламе как виду информации, направленной на создание и поддержание внимания и интереса к объекту, и указаны ее юридические признаки:

- способ, форма и средства распространения не имеют значения – они могут быть любыми;

- круг лиц-адресатов информации не определяется, то есть она предназначена для всех и каждого.

ВАЖНО! Последний критерий является определяющим. Так, например, сувенирные изделия с логотипом фирмы, которые дарятся партнерам и клиентам, нельзя отнести к рекламе, как и расходы на них, поскольку заранее известно, для кого они предназначаются.

Законодательно также определены объекты, не относимые к рекламе:

- данные, которые нужно обнародовать по закону;

- вывески с названием, адресом, режимом работы фирмы;

- сведения о составе товара, производителе, экспортере (импортере), нанесенные на упаковку;

- элементы оформления упаковки товара.

Зачем нужна норма в рекламных расходах

Организация может тратить на рекламу значительные суммы, какие именно – решает руководство с учетом эффективности принятых на этот счет управленческих решений и финансовых возможностей организации. Так как реклама – не только информация, но еще и предпринимательская деятельность, она отражается в соответствующем учете и подлежит налогообложению.

- нормируемые – те, которые признаются таковыми только в соответствии с определенными критериями;

- ненормируемые – безусловно учитываемые как расходы на рекламу, не ограничиваясь при налогообложении.

От этого разделения зависит, какую сумму затрат фирма может учесть при определении базы для налога на прибыль: в лимитированных границах или полностью.

Расходы на рекламу, которые не нормируются

Ненормируемые рекламные расходы – те, которые относятся к рекламе во всех случаях и не могут быть расценены как иные. Закон «О рекламе» и Налоговый кодекс РФ (абзацы 2–4 п. 4 ст. 264) приводят закрытый перечень таких расходов.

- Затраты на мероприятия по рекламе, для которых используются средства массовой информации:

- объявления в печатных изданиях;

- радиопередачи;

- телевизионные передачи;

- интернет;

- другие коммуникационные средства.

- стоимость эфирного времени;

- оплата за создание и размещение рекламного ролика;

- зарплата рекламного агента и др.

ОБРАТИТЕ ВНИМАНИЕ! Созданный рекламный продукт, если он будет существовать и действовать определенное время, становится нематериальным активом, а значит, будет иметь первоначальную балансовую стоимость и подвергаться амортизационным отчислениям в течение всего срока использования.

- рекламные стенды;

- щиты;

- баннеры;

- растяжки;

- световые панели и табло;

- воздушные шары, аэростаты и др.

ВНИМАНИЕ! В состав этих расходов полностью включаются не только траты на саму рекламную информацию, но и на ее носитель. Если носитель принадлежит фирме, значит, является ее активом, со стоимости которого списывается амортизация.

- ярмарки;

- экспозиции;

- выставки-продажи;

- демонстрационные витрины и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! В рамках этих мероприятий расходы на вступительные взносы, оформление разрешений, изготовление брошюр и каталогов, оформление витрин и демонстрационных комнат не нормируются, тогда как затраты, связанные с участием, но необязательные, например, раздача сувениров, дегустация, рассылка рекламных изданий и т.п., подлежат нормированию.

Чтобы рекламные расходы были признаны нормируемыми

Налоговая инспекция пристально следит за включением или исключением расходов в базу налога на прибыль. Во избежание налоговых споров следует строго соблюдать требования к обоснованию ненормируемых рекламных расходов:

- затраты должны осуществляться именно на рекламу, то есть деятельность должна быть строго информационной и не иметь конкретных адресатов;

- нужно иметь подтверждающие рекламное использование информации первичные документы.

НАПРИМЕР. Приведем несколько спорных моментов отнесения расходов к ненормируемым:

- Фирма создала свой сайт и размещает на нем рекламу своих товаров. Расходы на создание сайта признаются рекламными в полном объеме. А вот расходы на создание и работу интернет-магазина, даже если он будет содержать рекламную информацию, относятся к «прочим, связанным с реализацией».

- Мебельная фирма принимает участие в выставке-продаже, для чего оборудовала демонстрационную спальню. Помимо мебели, принадлежащей фирме, в оформление вошли и другие предметы для создания уюта (скатерть, постельное белье, ваза и др.) Затраты на их приобретение и доставку можно отнести к ненормируемым рекламным расходам.

- Фирма-производитель кондитерских изделий устраивает дегустацию. Девушки в фирменных костюмах с логотипом фирмы угощают посетителей печеньем и раздают им рекламные листовки. Затраты на печать листовок – ненормируемые, а на фирменную одежду и дегустационные образцы – нет.

- Фирма провела тренинг по грамотному рекламированию своего товара, правилам вручения образцов клиенту и т.п. Расходы на проведение тренинга не относятся к рекламным.

Нормируемые расходы на рекламу

Расчет нормы рекламных расходов

Чтобы найти искомый 1%, надо знать, от какой суммы нужно его вычислять. Выручка считается с учетом всех поступлений на баланс за данный период, как финансовых, так и натуральных:

- своя проданная продукция;

- реализация ранее приобретенных товаров;

- полученные имущественные права.

От полученной суммы следует вычесть НДС, акцизы и поступления по выданным компанией займам (они относятся к , а выручка предусматривает только доходы от реализации).

Документальное подтверждение рекламных расходов для налогового учета

Итак, база по налогу на прибыль уменьшается на сумму трат по ненормируемым расходам полностью, а по нормируемым – в размере 1% от выручки за данный период. Чтобы признать такие расходы рекламными, их нужно подтвердить документально. Такими подтверждениями могут быть:

- годовые или квартальные планы рекламных кампаний;

- смета расходов на ту или иную рекламную акцию;

- документы на приобретение и/или списание материальных активов, имеющих отношение к рекламной деятельности;

- эфирные справки (при размещении рекламы в эфире).

Рекламный вычет по НДС

- оплаченная реклама должна иметь отношение к облагаемой НДС деятельностью (так, с социальной рекламы вычесть НДС не получится, в отличие от коммерческой);

- правильно оформленный счет-фактура.

Бухучет рекламных расходов

В отличие от налогового, в бухучете не происходит разделение расходов на нормируемые и ненормируемые. Они полностью отражаются в той сумме, какая значится в подтверждающей документации.

Для проводок используется счет 44 «Расходы на продажу» или 26 «Общехозяйственные расходы». В зависимости от вида рекламы, вид проводки может быть различным:

- за услуги рекламного агентства, размещение рекламы в СМИ – кредит 60 «Расчеты с поставщиками и подрядчиками»;

- списание брошюр, каталогов и другой продукции, не относящейся к основным средствам, – кредит 10 «Материалы»;

- списание амортизации по рекламным конструкциям, признанным основными средствами – кредит 02 «Амортизация ОС»;

- списание амортизации по используемым рекламным роликам, признанным нематериальными активами – кредит 05 «Амортизация нематериальных активов».

расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о работах и услугах, выполняемых и оказываемых организацией, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, не указанные в абзацах втором - четвертом настоящего пункта, осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 настоящего Кодекса».

Как мы видим из пункта 4 статьи 264 НК РФ, налоговое законодательство рассматривает два вида рекламных расходов: нормируемые и ненормируемые.

Причем перечень ненормируемых расходов на рекламу является закрытым (абзацы 2-4 пункта 4 статьи 264 НК РФ). Данные расходы принимаются для целей налогообложения в полном объеме. Остальные расходы на рекламу относятся к нормируемым, их перечень остается открытым, и для целей налогообложения принимаются в размере, не превышающем 1 процента выручки от реализации, определяемой в соответствии со статьей 249 НК РФ.

Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары (работы, услуги) или имущественные права, выраженные в денежной и (или) натуральной формах.

Обратите внимание!Организации, использующие метод начисления для признания доходов (расходов) в целях налогообложения прибыли, будут учитывать расходы на рекламу в составе прочих расходов, связанных с производством и реализацией, в том отчетном (налоговом) периоде, в котором они фактически были осуществлены, независимо от времени выплаты денежных средств. Расходы признаются в том отчетном (налоговом) периоде, в котором они возникают исходя из условий сделок (по сделкам с конкретными сроками исполнения) и принципа равномерного и пропорционального формирования доходов и расходов (сделки, которые длятся более одного отчетного (налогового) периода).Выручка от реализации определяется в зависимости от выбранного организацией метода признания доходов и расходов.

Напомним, что глава 25 НК РФ предусматривает два возможных метода признания доходов и расходов:

- метод начисления (налогоплательщики, использующие данный метод определяют доходы и расходы в соответствии со статьями 271,272 НК РФ);

- кассовый метод (регулируется в соответствии с положением статьи 273 НК РФ).

Кроме того, коснемся вопроса определения момента оказания рекламных услуг (соответственно, признания даты осуществления расходов на рекламу), так как на практике очень часто возникают споры между рекламодателем, рекламопроизводителем (рекламораспространителем) и налоговыми органами.

Согласно статье 272 НК РФ для организаций, использующих метод начисления, дата осуществления расходов в виде расходов на оплату сторонним организациям за выполненные ими работы по изготовлению рекламных носителей информации признается одна из следующих дат:

- дата расчетов в соответствии с условиями заключенных договоров;

- дата предъявления налогоплательщику документов, служащих основанием для произведения расчетов;

- последний день отчетного (налогового) периода.

Организации могут применять кассовый метод, если в среднем за предыдущие четыре квартала, сумма выручки от реализации товаров (работ, услуг) без учета НДС не превысила 1 млн. рублей за каждый квартал.

Для таких организаций датой получения доходов признается день поступления денежных средств на счета в банках и (или) в кассу, поступления иного имущества (работ, услуг) и (или) имущественных прав, а также погашение задолженности перед налогоплательщиком иным способом.

Расходами налогоплательщиков при кассовом методе признаются затраты после их фактической оплаты. Следовательно, рекламные расходы у налогоплательщика при кассовом методе будут приняты к учету после оплаты.

В соответствии с пунктом 3 статьи 318 НК РФ выручка для целей исчисления нормируемых рекламных расходов определяется нарастающим итогом с начала налогового периода.

Если фактические рекламные расходы организации превышают сверхустановленные нормы, предусмотренные абзацем 5 пункта 4 статьи 264 НК РФ, то для целей налогообложения прибыли в части превышения установленных норм, они не признаются как прочими расходами, так и расходами, связанными с производством и реализацией продукции (работ, услуг). Такие расходы относятся к расходам, которые не учитываются в целях налогообложения прибыли.

Налогоплательщику целесообразно вести раздельный учет нормируемых и ненормируемых расходов на рекламу. По окончании отчетного (налогового) периода он должен сопоставить величину, посчитанную как 1% от выручки, с суммой ненормируемых расходов на рекламу.

Для того чтобы расходы на рекламу, осуществленные организацией были признаны в налоговом учете, они должны отвечать критериям статьи 252 НК РФ, то есть должны быть обоснованы и документально подтверждены. При этом под обоснованными затратами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме. Затраты должны быть подтверждены документами, оформленными в соответствии с законодательством Российской Федерации. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

Налоговое законодательство делит расходы, произведенные налогоплательщиком, на прямые и косвенные (статья 318 НК РФ). Рекламные расходы признаются косвенными и в полном объеме относятся к расходам текущего отчетного (налогового) периода.

Налоговый учет представляет собой систему обобщения информации для определения налоговой базы по налогу на прибыль на основе данных первичных документов (статья 313 НК РФ). Это могут быть документы бухгалтерского учета, если в них достаточно информации для определения налоговой базы по налогу на прибыль.

И это только в том случае, если в налоговом учете виды имущества, обязательства или расходы совпадают с данными бухгалтерского учета, то тогда каких-то дополнительных документов не требуется. При расхождении данных бухгалтерского учета с налоговым учетом необходимо использовать регистры налогового учета.

Унифицированных форм налоговых регистров нет, а если регистры, предлагаемые налоговыми органами, не устраивают налогоплательщика, то он вправе самостоятельно разработать их форму, закрепив это в учетной политике организации.

Формы аналитических регистров налогового учета должны содержать следующие реквизиты:

- наименование регистра:

- период (дату) составления;

- измерители операции;

- наименование хозяйственных операций;

- подпись лица, ответственного за составление указанных регистров, ее расшифровка.

Для примера, рассмотрим учет расходов на уценку товаров, которые использовались при оформлении витрин. В налоговом учете расходы, осуществленные организацией на оформление витрин, учитываются в полном объеме. При этом следует иметь в виду, что в числе рекламных расходов можно учесть расходы на уценку товаров, которые использовались при оформлении витрин и в результате полностью или частично потеряли свои потребительские качества.

Пример.

ООО «Сигма» осуществляет продажу тканей. При переоформлении витрины было установлено, что ткань, использованная для оформления витрины, потеряла потребительские качества. Произведена ее уценка. Первоначальная стоимость ткани - 960 рублей (в том числе НДС – 146,44 рублей), стоимость после уценки - 480 рублей (в том числе НДС – 73,22 рублей).

Корреспонденция счетов | Сумма, рублей | ||

Дебет | Кредит |

||

| Оприходована ткань(960 – 146-44) | |||

| Предъявлен НДС со стоимости ткани | |||

| Оплачена ткань, используемая на оформление витрины | |||

| Принят НДС к вычету | |||

| Отражена уценка ткани ((960 – 146,44) – (480 – 73,22)) | |||

| Списаны расходы на продажу | |||

В целях налогообложения прибыли в числе прочих расходов учитываются рекламные расходы в сумме 406,78 рубля.

Справочная информация: «Расходы, нормируемые для целей налогообложения прибыли» (Материал подготовлен специалистами КонсультантПлюс)

РАСХОДЫ НА РЕКЛАМУ

Источник: Большой бухгалтерский словарь

РАСХОДЫ НА РЕКЛАМУ

вид прочих расходов налогоплательщика по налогу на прибыль организации.

Расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании. Расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также на прочие виды рекламы, осуществленные им в течение налогового (отчетного) периода, для целей налогообложения признаются в размере, не превышающем 1% дохода от реализации.

Источник: Энциклопедия российского и международного налогообложения

Расходы на рекламу

расходы на участие в выставках, ярмарках, экспозициях, на оформление витрин, выставок — продаж, комнат образцов и демонстрационных залов, изготовление рекламных брошюр и каталогов, содержащих информацию о работах и услугах, выполняемых и оказываемых организацией, и (или) о самой организации, на уценку товаров, полностью или частично потерявших свои первоначальные качества при экспонировании.

Расходы налогоплательщика на приобретение (изготовление) призов, вручаемых победителям розыгрышей таких призов во время проведения массовых рекламных кампаний, а также расходы на иные виды рекламы, не указанные выше, осуществленные им в течение отчетного (налогового) периода, для целей налогообложения признаются в размере, не превышающем 1 процента выручки от реализации.

Источник: Словарь: бухгалтерский учет, налоги, хозяйственное право

Расходы на рекламу

Бухгалтерский учет расходов на рекламу В соответствии с пунктом 5 ПБУ 10/99 расходы на рекламу учитываются в составе затрат по обычным видам деятельности. Для целей бухгалтерского учета к расходам на рекламу относятся, в частности, расходы на: — разработку, издание и распространение иллюстрированных прейскурантов, каталогов, брошюр, альбомов, проспектов, плакатов, рекламных открыток и т.д.; — разработку, изготовление и распространение образцов оригинальных и фирменных пакетов, упаковки, рекламных сувениров, образцов выпускаемой продукции; — объявления в печати, по радио и телевидению, то есть через средства массовой информации; — световую и наружную рекламу; — приобретение, изготовление, демонстрацию рекламных кино-, видео-, диафильмов и т.п.; — изготовление рекламных щитов, указателей; — участие в выставках, экспозициях, ярмарках; — оформление витрин, выставок-продаж, комнат образцов и демонстрационных залов; — уценку товаров, которые полностью или частично потеряли свои первоначальные качества при экспонировании в витринах; — приобретение (изготовление) и распространение призов, вручаемых победителям розыгрышей во время проведения массовых рекламных кампаний; — проведение рекламных мероприятий, связанных с деятельностью организации; — прочие расходы на рекламу. Для признания расхода в бухгалтерском учете необходимо выполнение ряда условий, установленных п. 16 ПБУ 10/99. Расходы на рекламу на основании пункта 18 ПБУ 10/99 признаются в бухгалтерском учете в том отчетном периоде, в котором они имели место, независимо от времени их фактической оплаты. А согласно пункту 7 ПБУ 10/99 рекламные расходы представляют собой коммерческие расходы, так как они связаны непосредственно со сбытом продукции. Коммерческие расходы отражаются организациями на отдельном субсчете к счету 44 «Расходы на продажу» в соответствии с Планом счетов бухгалтерского учета. Причем это справедливо как для торговых, так и для производственных организаций. Для признания расходов на рекламу в качестве расходов по обычным видам деятельности необходимо иметь документы, подтверждающие выполнение рекламных работ и услуг: — договор на оказание рекламных услуг; — протокол согласования цен на рекламные услуги; — свидетельство о праве размещения наружной рекламы; — паспорт рекламного места; — утвержденный дизайн-проект; — акт сдачи-приемки выполненных работ (оказанных услуг); — счета-фактуры от агентства рекламных услуг; — документы, подтверждающие оплату рекламных услуг; — требование-накладную и накладную на отпуск материалов на сторону; — акт о списании товаров (готовой продукции); — акт об уценке товаров. Налоговый учет расходов на рекламу

Источник: Всё о расходах организаций универсальный практический справочник

Любое предприятие, организация или корпорация старается распространить максимум информации себе. Как правило, это необходимо для увеличения доходов и повышения прибыли. При этом львиная доля данных затрат приходится на распространение печатной продукции.

Система налогообложения НДС предполагает нормируемые и ненормируемые затраты на рекламу. Размещение и состав, а также товар может разниться. Изготовление рекламных товаров в интернете зависит от налогоплательщика. Рассмотрим данные траты с точки зрения налогообложения более детально.

Расходы на рекламу нормируемые и ненормируемые что значат?

1. Радио и телевизионные услуги, непосредственно вещание напрямую, через источники связи — вид ненормируемых расходов на рекламу.

2. Бигборды, а также изготовленные на заказ специальные стенды.

3. Печатная продукция, которая может быть распространена на ярмарках, выставках, а также на мероприятиях, где происходит большое скопление народа и большая проходимость.